Лучшее от Anatoly74

Лучшее от Anatoly74

Итак, моя философия.

2015-07-11 11:35:38

Ох уж эти консультанты...

2014-09-11 19:26:44

Самовлюблённому персонажу.

2015-08-01 15:29:41

Размышления Нуба о терминалах...

2013-08-16 23:32:28

Открываю свои принципы торговли бесплатно.

2014-02-18 19:37:08

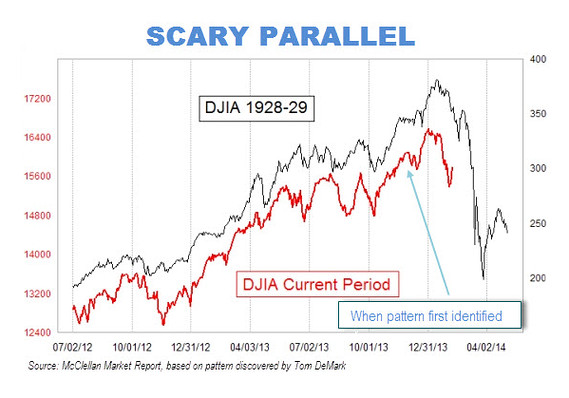

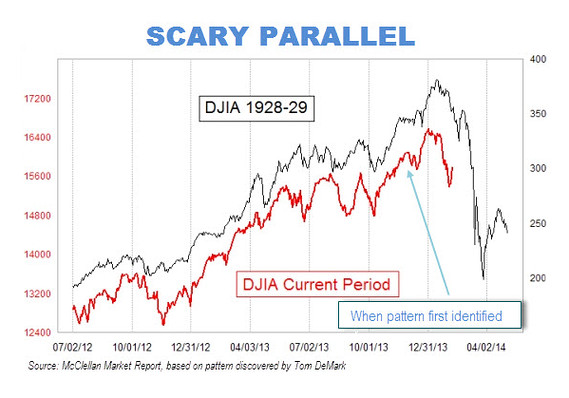

| Жуткие рыночные прогнозы на основании аналогий с 1929 годом могут стать реальностью. |

Между недавним поведением рынка акций и событиями 1929 года напрашиваются жутковатые параллели. По крайней мере, к такому выводу приходишь, глядя на пугающий график, гуляющий по Уолл-стрит. Этот график заставляет взглянуть на текущие события на рынке акций через призму событий, происходивших на рынке акций в 1928 и 1929 году.

Вопреки мнению скептиков, не придающих значения совпадению кривых поведения рынка тогда и сегодня, в течение последних двух месяцев рынок повторял в большей или меньше степени сценарий 1928-1929 годов. Если так пойдёт и дальше, то уже в конце февраля и в начале марта рынок ожидают тяжёлые времена (см.график выше).

Одним из наиболее часто встречающихся возражений против использования графика заключается в том, что его создание является не более чем самой откровенной подгонкой данных постфактум в некий заданный образец из прошлого периода. Подобные возражения более нельзя считать обоснованными.

С момента первой публикации графика в ноябре прошлого года и до сих пор текущая кривая рынка повторяет кривую 1929 года.

Предоставивший график Том МакКлеллан из интернет-издания McClellan Market Report отмечает: «Любые рыночные кривые, сходство между которыми я когда-либо изучал, рано или поздно перестают коррелировать, причём часто в тот самый момент, когда я больше всего ожидаю дальнейшей корреляции. Поэтому гарантии, что рынок продолжил след в след идти за кривой 1929 года, нет. Но в промежутке времени до мая 2014 необходимо сохранять бдительность».

К этому непосредственный создатель графика Том Демарк в своём интервью добавляет, что впервые он провёл сравнение текущей кривой с кривой 1928-1929 годов задолго до ноября прошлого года.

«Сначала я сравнил кривые развлечения ради, но это обернулось нечто более серьёзным», — говорит он.

Ещё одно возражение, которое часто приходится слышать связано с тем, что в графике по оси ординат используются различные шкалы данных. Шкала справа охватывает диапазон относительного изменения в размере 100 процентов, тогда как шкала слева – все 50 процентов. Однако данное возражение не такое уж и правомерное.

Два ряда данных могут давать высокий коэффициент корреляции, даже если диапазоны изменений сильно отличаются.

Гораздо важнее, отмечает МакКлеллан, чтобы при сравнении двух рядов данных использовалась одинаковая временная шкала. При составлении этого графика, подчёркивает он, шкала времени не растягивалась с целью подгонки данных.

Один из гуру рынка, активно продвигающий этот график, управляющий хедж-фонда Seabreeze Partners Дуг Касс комментирует: «Рыночная история может не повторяться, но время от времени её мотивы могут звучать похоже».

Он полагает, что «коррекция, возможно, уже началась». При этом он опирается не столько на этот график, сколько на ряд других показателей.

Прогнозы ДеМарка ещё более откровенно поддерживают медвежьи настроения. По его мнению, если S&P 500 решительно упадёт ниже отметки в 1762 пункта, то это станет началом сильного медвежьего рынка.

mixednews.ru/archives/48883

Вопреки мнению скептиков, не придающих значения совпадению кривых поведения рынка тогда и сегодня, в течение последних двух месяцев рынок повторял в большей или меньше степени сценарий 1928-1929 годов. Если так пойдёт и дальше, то уже в конце февраля и в начале марта рынок ожидают тяжёлые времена (см.график выше).

Одним из наиболее часто встречающихся возражений против использования графика заключается в том, что его создание является не более чем самой откровенной подгонкой данных постфактум в некий заданный образец из прошлого периода. Подобные возражения более нельзя считать обоснованными.

С момента первой публикации графика в ноябре прошлого года и до сих пор текущая кривая рынка повторяет кривую 1929 года.

Предоставивший график Том МакКлеллан из интернет-издания McClellan Market Report отмечает: «Любые рыночные кривые, сходство между которыми я когда-либо изучал, рано или поздно перестают коррелировать, причём часто в тот самый момент, когда я больше всего ожидаю дальнейшей корреляции. Поэтому гарантии, что рынок продолжил след в след идти за кривой 1929 года, нет. Но в промежутке времени до мая 2014 необходимо сохранять бдительность».

К этому непосредственный создатель графика Том Демарк в своём интервью добавляет, что впервые он провёл сравнение текущей кривой с кривой 1928-1929 годов задолго до ноября прошлого года.

«Сначала я сравнил кривые развлечения ради, но это обернулось нечто более серьёзным», — говорит он.

Ещё одно возражение, которое часто приходится слышать связано с тем, что в графике по оси ординат используются различные шкалы данных. Шкала справа охватывает диапазон относительного изменения в размере 100 процентов, тогда как шкала слева – все 50 процентов. Однако данное возражение не такое уж и правомерное.

Два ряда данных могут давать высокий коэффициент корреляции, даже если диапазоны изменений сильно отличаются.

Гораздо важнее, отмечает МакКлеллан, чтобы при сравнении двух рядов данных использовалась одинаковая временная шкала. При составлении этого графика, подчёркивает он, шкала времени не растягивалась с целью подгонки данных.

Один из гуру рынка, активно продвигающий этот график, управляющий хедж-фонда Seabreeze Partners Дуг Касс комментирует: «Рыночная история может не повторяться, но время от времени её мотивы могут звучать похоже».

Он полагает, что «коррекция, возможно, уже началась». При этом он опирается не столько на этот график, сколько на ряд других показателей.

Прогнозы ДеМарка ещё более откровенно поддерживают медвежьи настроения. По его мнению, если S&P 500 решительно упадёт ниже отметки в 1762 пункта, то это станет началом сильного медвежьего рынка.

mixednews.ru/archives/48883

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

14 февраля 2014

|

15 февраля 2014

|

Комментарии (13)

Глубокий кризис западных финансовых систем.

Сегодня мировая финансовая система и экономика еще окончательно не выбралась из кризиса, в котором оказалась после 2008 года.

Не смотря на то, что западные правительства отчитываются о наметившемся росте национальных экономик, финансовые системы этих стран продолжает серьезно лихорадить.

Европа продолжает бороться с кризисом

Так, кризис никак не отпускает страны Европейского союза. Германия, страна, ведущая очень взвешенную экономическую политику, осталась практически единственной в континентальной Европе, которая смогла более или менее безболезненно пережить экономический кризис. И даже Великобритания, являющаяся одним из ведущих мировых финансовых центров, ищет новые пути выход из кризиса. В 2013 году Туманный Альбион впервые заявил о том, что будет выпускать государственные облигации, соответствующие законам шариата — сукук. Подобные метания британских властей говорят о том, что и британская финансовая система чувствует себя сегодня отнюдь не хорошо. В этом году мы стали свидетелями бюджетного кризиса в США. Государственный долг этой страны побил очередной рекорд, и страна столкнулась с ситуацией, когда в бюджете элементарно не оказалось денег для того, чтобы платить зарплаты федеральным государственным служащим. Что касается более низкого уровня, некоторые крупные города и целые штаты оказались на грани банкротства. Совсем недавно заявление о банкротстве в суд пытался подать символ промышленной Америки — Детройт, однако, чтобы не допустить опасного прецедента, заявление принято не было. Одно дело, когда банкротится какой-нибудь захудалый городок, а другое — город-миллионник.

Детройт превратился из города-мечты в город-банкрот

Вера в устойчивость доллара

Однако, в последние десятилетия в непотопляемость Америки и ее финансовой системы уверовали не только рядовые американцы, но и большинство правительств и населения планеты. Необходимо отметить, что сами Соединенные Штаты приложили много усилий для создания такого имиджа. И надо сказать, что усилия эти были далеко не всегда мирные. Так, для того, чтобы обеспечить страну углеводородами, была развязана война в Ираке, а чтобы не допустить введения валюты с золотым обеспечением — золотого динара, Ливия как страна была уничтожена вместе со своим лидером Муаммаром Каддафи.

Каддафи жестоко поплатился за идею золотого динара

И тем не менее, в мире всегда существуют здравомыслящие люди, которые понимают абсурдность существующей финансовой системы.

Обычно на таких людей подконтрольные банкирам СМИ с легкостью вешают ярлык маргиналов.

Люди, конечно, с интересом слушают их, но воспринимают их слова с усмешкой. Однако, в числе тех, кто предрекает скорый и неизбежный крах западной финансовой системы, есть и те, над чьими словами может посмеяться только сумасшедший. Одним из таких людей является Джим Роджерс — финансовый гуру, миллиардер, бывший компаньон Джорджа Сороса, один из тех, кого принято обвинять в ипотечном кризисе в Штатах 2006-2007 годов.

Рождерс утверждает, что большинство людей, если им скажут, что небо голубое, даже не подойдут к окну проверить, действительно ли это так.

Тем не менее, миллиардер призывает всех мыслящих людей убедиться, так ли это. И даже в том случае, если небо действительно окажется голубым, то нет никаких гарантий, что оно будет таким и завтра. Таким образом, Роджерс описывает образец экономического поведения людей по всему миру. В этой связи, если все люди утверждают что-то одно, то велика вероятность, что они ошибаются. Для этого он предлагает обратиться к любому году истории и посмотреть, что случилось лет через 10-15, действительно ли все осталось как и прежде. Финансист резонно утверждает, что за такой короткий период времени менялись даже фундаментальные представления о ценностях.

Единственная настоящая ценность сегодня — драгоценные металлы

Сегодня, по мнению Джима Роджерса, есть единственная ценность в которую стоит инвестировать — это драгоценные металлы. Не смотря на то, что доллар сегодня считается непоколебимой валютой, скоро ему придет конец, так как это всего лишь ничем не подкрепленная бумажка, которой в мире становится все больше и больше. Рано или поздно мир скажет: «Подождите минуту ребята, эти деньги все хуже и хуже и ничего не стоят. Мы больше не хотим играть в эту игру». Роджерс указывает на то, что фундаментальные предпосылки для этого уже сформировались. Однако, момент истины отсрочивается лишь потому, что в самих Соединенных Штатах никто из политиков не решается стать ответственным за это непростое решение, так как этим сразу воспользуются политические оппоненты, которые обвинят президента-конкурента в кризисе, хотя настоящими виновниками будут банкиры, стоящие за ФРС.

В этой связи Джим Роджерс открещивается от статуса виновника ипотечного кризиса, который ему пытаются присвоить в Соединенных Штатах. Он признается, что в 2006 году незадолго до начала кризиса сбрасывал ипотечные облигации, но указывает на то, что для кризиса были фундаментальные причины, знание которых позволило ему выйти с ипотечного рынка раньше других и, соответственно, без потерь.

Рождерс призывает сегодня всех покупать золото и серебро.

Именно всех, а не только центральные банки, так как только драгоценные металлы, по его мнению, могут стать настоящей страховкой для миллионов простых людей в случае полномасштабного валютного кризиса, который неизбежно случится в силу фундаментальных причин.

Статья с картинками тут: rushor.com/articles/2494

20 Anatoly74 Автор Сообщений: 3710 - Анатолий

Сначала о грустном. Четвертый банкир, работавший в ведущих мировых банках, на этот раз это был вновь JPMorgan, расстался с жизнью. И все буквально за какой-то месяц. Исполнительному директору глобальной программной торговли банка было всего 37 лет. О том, что конкретно с ним произошло, информация отсутствует.

Одновременно с этим в США очередной раз полностью распроданы все запасы золотых и серебряных «орлов». С начала месяца Монетным двором США было продано 11000 унций золотых и 1691500 унций серебряных монет. На эту неделю им было выделено для продаж 900 тысяч унций серебряных монет, 93,5% которых было куплено в первые дня недели. Все, что осталось, купили в среду.

Как уже отмечалось на страницах этого журнала, наверняка найдутся какие-нибудь средства массовой информации, которые охарактеризуют более низкие объемы продаж серебряных и/или золотых монет по сравнению с прошлым годом падением интереса к ним. Они не обращают внимания на то, что каким бы большим ни был интерес, но в случае отсутствия достаточного предложения удовлетворить его невозможно.

Сложившаяся ситуация может быть разрешена несколькими способами. Во-первых, производители смогут обеспечить предложение достаточное для поддержания цен на монеты из драгоценных металлов на текущем низком уровне. Похоже, что это не тот случай. Во-вторых, это нормирование и образование дефицита (черта, характерная для избытка бумажной валюты при относительном дефиците товаров) при первичных поставках, и рост цен на товар на вторичном рынке. Или, в-третьих, продажа монет на рыночных условиях, когда рынок сам определяет реальную цену золотых и серебряных монет. Допускать третий вариант власти США не хотят, а обеспечить первый вариант, похоже, уже оказываются не способны.

Таким образом, складывается ситуация, характерная для деградирующей экономики, когда ранее объективные показатели вроде ценообразования с помощью бирж и/или первичных продаж монет (как в данном случае) уже не способны использоваться обществом в роли надежных индикаторов. И чем дольше на рынках будет иметь место дефицит монет из драгоценных металлов, тем меньшее значение они могут оказывать на ценообразование. В этом случае эту роль обычно начинал играть вторичный, а в случаях серьезных потрясений «черный» рынок. Что представляется особенно важным в этом случае, так это факт того, что в отличие от мирового рынка, основным товаром на котором является бумажное золото или серебро, на вторичном рынке идут поставочные сделки с реальным металлом.

Могу ошибаться, но происходящее и имеющий место дефицит поставок может означать, что обратный отсчет для бирж и торгуемых на них бумажных инструментов, о возможности которого столько говорили, на этот раз реально начался.

goldenfront.ru/articles/view/voskresene-s-aleksandrom-lezhavoj-obratnyj-otschet-uzhe-chetvertoe-samoubijstvo-bankira

20 Anatoly74 Автор Сообщений: 3710 - Анатолий

14 Февраль, 2014 Автор: Дж. Е. Кристенсон.

The Market Oracle США.

Оригинал публикации: Gold Questions That Deserve Answers.

Германия потребовала, чтобы Нью-Йоркское отделение Федерального Резерва вернуло золото, несколько десятилетий назад переправленное в Соединённые Штаты. Если бы золото физически находилось в хранилищах, переправить его в Германию было бы довольно просто. Его не вернули; отсюда напрашивается вопрос – где же находится золото Германии?

Если золото Германии «отсутствует», как насчёт золота других стран, которое, предположительно, хранится в Нью-Йоркском Федрезерве?

Существует ли ещё золото США, предположительно хранящееся в Форт Ноксе и Нью-Йоркском Федрезерве, в этих хранилищах?

США верят в бумажные доллары и необеспеченную валюту, основанную на долгах. Создание такой валюты требует всего лишь немного большего, чем несколько нажатий клавиш на компьютере ФРС. Будут ли ФРC и правительство США продавать золото на мировом рынке, чтобы замедлить неминуемое ослабление американского доллара? Отправят ли ФРС и правительство Соединённых Штатов значительное количество золота в Китай (через посредников) чтобы предотвратить сброс казначейских облигаций и долларов? Не являются ли продажи золота «сдерживающим действием», чтобы продлить статус американского доллара как резервной валюты?

Не конвертирует ли Китай свои излишки долларов и казначейских облигаций в золото, здания, земли, предприятия, шахты и многое другое, что, по его мнению, является реальной стоимостью этих долларов и казначейских облигаций?

Если большая часть германского, итальянского, французского, английского и американского золота «отсутствует» и находится в настоящее время в очень сильных руках, то не слишком ли низка цена золота в настоящее время и не вероятно ли, что она возрастёт?

Что будет с мировыми рынками ценных бумаг и фондовыми рынками, если доверие к финансовой системе испарится? Будет ли нарушено доверие к финансовой системе, если миру стало известно, что большая часть золота, предположительно лежащего в государственных хранилищах и хранилищах центральных банков западного мира, «отсутствует»? Не это ли и есть основная причина того, почему в золотых хранилищах США аудиторская проверка не проводилась 50 лет?

Почему Китай и Россия покупают большие количества золота у западного мира, а также всё золото, добываемое у себя в стране?

Бумажные доллары некогда обеспечивались золотом и серебром. Сейчас они не обеспечиваются ни тем, ни другим. Почему?

Дж. П. Морган в 1912 году давал показания Конгрессу и заявил: «Золото это деньги. Всё остальное – кредит». Понимаете ли вы, что это значит?

У вас есть 100 тыс. долларов, которые вы можете инвестировать сегодня либо в золото, либо по электронной системе платежей в акции S&P 500. На какую из инвестиций, по вашему мнению, вы через три года купите больше бензина?

Если бы у вас было 100 тыс. долларов, которые вы могли инвестировать либо в золото, либо в бумажные деньги или бонды Конфедерации в 1862 году, какая из этих инвестиций оказалась бы более выгодной через 20 лет?

Вольтер сказал около 300 лет назад, что «бумажные деньги в конечном итоге возвращаются к своей исходной стоимости – к нулю». Большинство бумажных денежных систем на протяжении всей истории рушились. Современные бумажные системы, похоже, рухнут в будущем. Какова истинная стоимость 80 унций золота (около 100 тыс. долларов по сегодняшним ценам)? Какова истинная стоимость 5 тысяч 20-долларовых банкнот (100 тыс. долларов)? На что c большей вероятностью можно будет купить больше продуктов питания через три года?

Мейер Ротшильд, говорят, заявил: «Дайте мне контроль над деньгами в стране, и мне будет всё равно, кто издаёт законы». Заключалась ли его мысль в том, что если он создаёт валюту, а на законодательную власть можно «влиять» с помощью валюты, тогда он может купить законодателей, как это требуют его банковские интересы? Не думал ли он и о том, что если он создаёт валюту и может покупать на неё за физическое золото, он может добыть реальное богатство для своей семьи?

Никсон закрыл «золотое окно» в 1971 году и уверял нас, что это только временно. С тех пор (официальный) госдолг США вырос с примерно 398 млрд. долларов до более чем 17 триллионов – более чем в 40 раз. По этому долгу нужно платить проценты. Кому выгодно создание такого долга – большинству населения и американской экономике или только политической и финансовой элите?

Закончится ли эксперимент с бумажными деньгами США иначе, чем другие рухнувшие системы декретных валют?

В 1971 году бензин в США стоил примерно $0.35 за галлон. Сегодня он стоит примерно $3.50 за галлон. Рост государственного долга коррелирует с ростом цен на бензин, обучение, почтовые расходы, кофе, акции, золото, медь, аренду, питание и многое другое. Некоторые из этих цен росли быстрее (другие медленнее), чем долг, но тенденция одна и та же с 1913-го и особенно с 1971 года – всё существенно выросло. Как вы думаете, это совпадение? Как вы думаете, продолжающийся рост государственного долга будет по-прежнему вызывать инфляцию потребительских цен или он, так или иначе, чудом, заставит цены пойти вниз, вопреки опыту 40 с лишним лет?

Выводы.

Это конец света? Нет! Но это последний момент осознать, что финансовая система, основанная на долгах, по большей части губительна для большинства людей, не относящихся к политической и финансовой элите. Время жизни такой, основанной на долгах, системы ограничено, а её сброс, видимо, и неминуем, и неизбежен.

Советы, что делать.

Избавьтесь от не ипотечных кредитов и сократите количество других долгов.

Конвертируйте долг по ипотеке с плавающей ставкой и долг с фиксированной ставкой по кредиту.

Будьте осторожны с фондовым рынком, который вырос почти в пять раз и, видимо, основывается больше на программах количественного смягчения, надежде и искусственно заниженных учётных ставках, чем на заработанных деньгах и здоровье экономики.

Конвертируйте бумажные и цифровые доллары в золото и серебро и храните их в надёжном сейфе вне банковской системы.

Будьте осторожны в этом всё более опасном мире.

polismi.ru/ekonomika/romansy-o-finansakh/446-voprosy-o-zolote-kotorye-trebuyut-otvetov.html

20 Anatoly74 Автор Сообщений: 3710 - Анатолий

18 KranX Сообщений: 1786 - Жека

И сколько у нас есть? Редактирован: 17 февраля 2014, 16:10

13 Fargo Сообщений: 495

По ссылке сообщением выше посмотрите. Я там выкладывал

18 KranX Сообщений: 1786 - Жека

13 Fargo Сообщений: 495

18 KranX Сообщений: 1786 - Жека

Источник перевод для MixedNews — Наталья Ярошинская.

Магазин испанской продуктовой сети Eroski в городе Каркахенте в Валенсии начал бесплатно раздавать покупателям товары первой необходимости, чтобы помочь людям выжить в тяжёлые для экономики страны времена.

Магазин выдаёт один багет и бутылку воды на человека.

Те, кто приходит в магазин за бесплатной водой и хлебом, не обязательно бездомные, как можно было бы ожидать. Это могут быть люди, которые регулярно ходят за покупками в этот магазин и должны показать кассовый чек на сделанную ими покупку, [чтобы получить право на бесплатную воду и хлеб].

«Люди выстраиваются в очередь ещё до открытия магазина, чтобы быть уверенными в том, что получат базовые продукты», — говорит руководство магазина. «Те, кто замечают выстроившуюся очередь, и узнают, что здесь раздают воду и хлеб, не возражают против того, что надо немного подождать».

Каждый вторник, в день раздачи очередь из студентов, домохозяек, пенсионеров и обычных людей становится всё больше, поскольку всё больше испанцев вынуждены затягивать пояса и экономить даже на таких дешёвых продуктах, как хлеб и вода.

20 Anatoly74 Автор Сообщений: 3710 - Анатолий

Вчера внешне добровольно с крыши 30-ти этажного здания Джи-Пи-Морган в Гонконге «спланировал» очередной. Если не ошибаюсь, уже шестой по счету за последние два месяца. И это только среди достаточно заметных персон. В Сети утверждается, что параллельно по разным причинам за то же время погибли еще 20 банкиров калибром поменьше. Приходилось даже видеть указание на то, что всего есть какой-то список из 43-х вип-персон в банковской сфере, которым не суждено надолго задержаться на бренной земле. И что их якобы устраняют невидимые борцы против всевластия финансовой олигархии. Но это все домыслы и слухи. Кроме самих смертей, разумеется. Кто и зачем их распространяет, однозначно сказать сложно, но есть одно забавное предположение.

По всей видимости мы имеем дело с тихой, но планомерной зачисткой всех тех, кто тем или иным образом завязан на схему выведения реальных активов из банков перед их массовым коллапсом и развалом существующей финансовой системы. Это наиболее логичное предположение. На эту мысль наводит в частности и тот факт, что минимум двое из шести покончили с собой в Азии, куда по всей вероятности и переводятся активы перед их окончательным «исчезновением».

Та интенсивность процесса, которую мы наблюдаем совершено явно свидетельствует о том, что процесс уже находится в своей последней стадии. Так что обвал рынков уже не за горами. Такими темпами можно и до мая не дотянуть.

chipstone.livejournal.com/1170689.html Редактирован: 19 февраля 2014, 17:55

20 Anatoly74 Автор Сообщений: 3710 - Анатолий

26 февраля 2014

От раздутого Федеральным резервом пузыря до изнурительного возвращения к реальности – то есть к финансовой катастрофе – к сверх-раздутому Федеральным резервом пузырю: вот как выглядит американский рынок недвижимости в течение последних десяти лет. По всей стране существует множество мест, включая некоторые города в Силиконовой долине, где дома сейчас стоят дороже, чем на пике предыдущего пузыря. Конечно, никто в Феде или в правительстве не называет это «пузырем». Они говорят о «восстановлении» жилищного сектора.

Но перегрев и спекулянты вернулись, и фонды прямых инвестиций, и инвестиционные фонды недвижимости с большой долей заемных средств – все по уши в этом, скупая все имеющиеся на рынке коттеджи, а теперь фирмы с Уолл-стрит, предлагают новое и улучшенное изобретение – синтетическую структурированную ценную бумагу, которая своей полированной поверхностью напоминает тот самый высококлассный обеспеченный ипотекой токсичный мусор, обрушивший банки (в 2008 году). Но на этот раз все иначе. Ценные бумаги обеспечены нарезанными на ломтики и кубики платежами за аренду частных домов, которые, к счастью, отданы внаем [читайте: Еще один вновь изящно созданный жилищный Франкенштейн].

Так каков предел у этого «восстановления»?

Количество заявок на взыскания по ипотеке – уведомления о невыполнении обязательств, аукционы для выплат в счет погашения задолженности и банковские изъятия домов – неожиданно увеличилось в январе на 8% до 124,419 по всей стране, по данным RealtyTrac. Что заставило некоторых людей призадуматься. После каникул ожидался небольшой скачок, но 8%? А что по поводу полярных циклонов – разве они не должны были замедлить все до черепашьего темпа?

Хорошо, этот показатель все равно был на 18% ниже, чем годом ранее, и 40-й месяц подряд он снижался в расчете на год. Но это был наименьший годовой спад с сентября 2012 года. А 8-процентный скачок в декабре был самым сильным с мая 2012 года. Какими бы жалкими не были эти средние общенациональные показатели, они прикрывают некий, так сказать, интересный феномен в ряде штатов.

«Резкое годовое увеличение в некоторых штатах демонстрирует, что многие штаты не вполне вышли из критического состояния, если говорить о ликвидации последствий жилищного кризиса, — заявил вице-президент RealtyTrac Дарен Бломквист (Daren Blomquist). – Ситуации с возобновлением изъятий проявляются не только в разумных штатах вроде Нью-Джерси, где активность по отчуждению недвижимости достигла в январе 40-месячного максимума, но также и в не разумных штатах вроде Калифорнии…»

Ах, мой любимый штат Калифорния. Рынок недвижимости испытывает взрывной рост, и цены в прибрежных районах выросли – как и ставка аренды – до такого уровня, что там возникают мини-бунты. На этом раскрученном и разрекламированном рынке недвижимости, где правят Большие деньги, и где люди, впервые покупающие недвижимость, бесцеремонно отбрасываются, где количество первых предупреждений об отчуждении в 2013 году сократилось на 60% по сравнению с 2012 годом, а также снижалось в годовом исчислении 17 месяцев подряд, или, за исключением пяти месяцев, падало четыре года подряд, что ж, на этом чудесным образом восстановившемся рынке жилья количество первых уведомлений об изъятии в январе неожиданно увеличилось на 57%.

И это не только в Калифорнии. Число первичных уведомлений с декабря выросло на 10% и достигло 57,259 единиц недвижимости по всей стране. То, что в среднем этот показатель по-прежнему на 12% ниже, чем годом ранее, затмевает крупные годовые приросты в определенных отдельных штатах, и не только в одном или двух, вроде нашей безумной Калифорнии, но в 22 штатах! А Калифорния со своим 57-процентным скачком числа первичных предупреждений теперь вдруг кажется незаметной: в Нью-Джерси оно возросло на 79%, в Коннектикуте – на 82%, а в Мэриленде – на 126%!

Циник внутри меня говорит, что неожиданный и головокружительный скачок количества первичных предупреждений не только в Калифорнии, но в большей части страны, должно быть, связан с какой-то проблемой с данными. Возможно, компьютеры RealtyTrac взломал какой-то злодей, который играл на понижение рынка жилья или что-то в этом духе. Но когда я связался с RealtyTrac, чтобы запросить разрешение на публикацию графика, никто не упомянул об опровержении, хотя это была бы хорошая возможность, так что цифры остаются прежними.

Возможно, количество первичных уведомлений в феврале и марте каким-то магическим образом снизится и вернется в тренд. Возможно, январь просто был неудачным. Но это может быть и попытка принять желаемое за действительное. На самом деле это может сигнализировать о некоем поворотном моменте, вроде других уже рассмотренных нами индикаторов, и, возможно, этот странный шипящий звук – это горячий воздух, вылетающий из всей этой конструкции, которую так тщательно раздувает Фед, и за которую так старательно цепляются фонды прямых инвестиций и другие компании с Уолл-стрит, имеющие доступ к почти бесплатным деньгам ФРС.

goldenfront.ru/articles/view/ipotechnye-bankrotstva-vozvrashayutsya-neozhidannyj-rost-na-57-v-kalifornii

20 Anatoly74 Автор Сообщений: 3710 - Анатолий

На встрече в Сиднее (Австралия) министров финансов и глав центробанков G20 одним из центральных вопросов стал вопрос о реформе Междунароного валютного фонда (МВФ).

Но нас, в данном случае, интересует всё, что было сказано на этой встрече по поводу и в адрес Украины.

А вскрылись очень любопытные подробности.

Хитом стало заявление министра финансов России Антона Силуанова, которое опубликовано на официальном сайте Министерства финансов РФ

Он обсуждает именно реформу МВФ, но делает потрясающее признание:

"… В настоящий момент МВФ практически исчерпал собственные ресурсы, а существующие программы фонда фактически финансируются соглашениями о заимствованиях".

(То есть МВФ для финансирования своих программ сам берет деньги в долг, что существенно увеличивает проценты по его собственным займам — С.Ф.).

Почему так? Дело в том, что американцы тянут с наполнением своей квоты в МВФ. И тянут по той причине, что у них самих в финансах полный «аллес»…

«Американские коллеги обещали приложить все усилия для одобрения решений Конгрессом (по наполнению своей квоты в МВФ — С.Ф.) к апрелю» — добавил А.Силуанов.

Ожидалось, что Конгресс США ратифицирует пересмотр квот ещё осенью 2013 года, однако этого не произошло. И не факт, что произойдет в апреле 2014 года.

Так что сказано открытым текстом — в карманах у МВФ пусто! И не факт, что эта ситуация в ближайшее время изменится…

Но при этом повсюду западники рассказывают, как они будут помогать Украине именно через МВФ.

Ситуация на Украине, в том числе, и возможность обращения нового правительства страны за кредитом к Международному валютному фонду (МВФ), обсуждалась в кулуарах встречи.

Так, что — украинцев намеренно вводят в заблуждение и порождают неисполнимые надежды?

Глава МВФ Кристин Лагард выразила желание и готовность помочь Украине, если Киев обратится за поддержкой после импичмента (значит, новое условие займа — импичмент Януковичу — С.Ф.) и проведения выборов, сообщает агентство Bloomberg. Ее позицию поддержали представители Великобритании, США и стран Европейского союза. Все — свои…

То есть в любом случае «помощь» МВФ придет не раньше окончания выборов, а они назначены на конец мая.

Так к тому времени «либо визирь умрет, либо ишак сдохнет», как говаривал Ходжа Насреддин…

«МВФ готов участвовать не только с гуманитарной(?) точки зрения, но также и с экономической(!) точки зрения», — заявила К.Лагард журналистам.

Что, МВФ вдруг становится «гумманитарной» организацией в связи с отсутствием средств на счетах? Это что-то новенькое!

По словам заместителя председателя Еврокомиссии по экономическим и валютным вопросам Олли Рена, Евросоюз готов оказать Украине существенную финансовую поддержку. Помощь будет доступна, «как только будет найдено мирное политическое решение, основанное на демократических принципах», подчеркнул он.

Опять пустые обещания Запада. Где же жесткие сроки выделения помощи?

Вот так и продолжит крутится этот словестный лохотрон с широкими обещаниями западной помощи Украине.

Слова, ведь, ничего не стоят, бумага, она усё стерпит. Особенно, когда денег нет…

serfilatov.livejournal.com/1618903.html

Украине потребуется 5 млрд евро в течение ближайших трех дней для того, чтобы избежать дефолта, пишет The Times со ссылкой на высокопоставленного участника оппозиционного движения.

Кроме того, 1,3 млрд требуется для оплаты российского газа, а 870 млн – на выплаты Международному валютному фонду.

Остальные средства должны быть направлены на исполнение обязательств перед работниками бюджетной сферы, пишет The Times со ссылкой на анонимные источники в западных дипломатических кругах.

Накануне лидер фракции «Батькивщина» Арсений Яценюк сообщил, что долг Украины перед местными бюджетами составляет около 2,23 млрд долларов, а «внешним кредиторам платить нечем».

В понедельник Яценюк заявил на заседании согласительного совета лидеров фракций Верховной рады, что страна доведена до банкротства.

Украина попросила у ЕС, США и МВФ помощи на 35 млрд долларов. Россия тоже не отказывается от прошлых договоренностей с Киевом, но ждет формирования кабмина.

Глава комитета по иностранным делам Европейского парламента Элмар Брок уже заявил, что ЕС готов предоставить Киеву 20 млрд евро на проведение реформ. На фоне этого заявления украинский фондовый рынок начал стремительно расти, торги даже пришлось приостановить на час, что происходит автоматически, когда индекс увеличивается на 15%.

Напомним, в результате трех месяцев массовых волнений власть на Украине захватила оппозиция, которая установила контроль над парламентом, при этом не выполнив достигнутых ранее договоренностей с властями.

vz.ru/news/2014/2/26/674532.html Редактирован: 26 февраля 2014, 20:33

20 Anatoly74 Автор Сообщений: 3710 - Анатолий

Россия за год сократила объемы вложений в гособлигации министерства финансов США. Об этом говорится в распространенном в пятницу докладе американского финансового ведомства.

Документ носит предварительный характер, его окончательная версия будет опубликована в конце апреля. В докладе приводятся данные на 30 июня 2013 года с учетом владений иностранных государств в акциях и долговых обязательствах.

Указывается, что к этому сроку российский портфель оценивался в 139 млрд долларов, причем все они приходились на долю долгосрочных долговых обязательств. Годом ранее этот показатель составлял 164 млрд долларов, из которых 158 млрд долларов — долгосрочные, а еще около 6 млрд долларов — краткосрочные долговые обязательства.

В нынешнем году Россия оказалась на 22 месте среди основных держателей американских ценных бумаг. Лидирует же Япония, чей пакет составляет 1,76 трлн долларов, а на втором месте идет Китай — 1,73 трлн долларов. Третью позицию занимают Каймановы острова с 1,16 трлн долларов.

В целом объем иностранных инвестиций в американские акции, долгосрочные и краткосрочные долговые обязательства выросли за год почти на 9 процентов. В конце июня 2013 года они составили 14,4 трлн долларов.

20 Anatoly74 Автор Сообщений: 3710 - Анатолий

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий